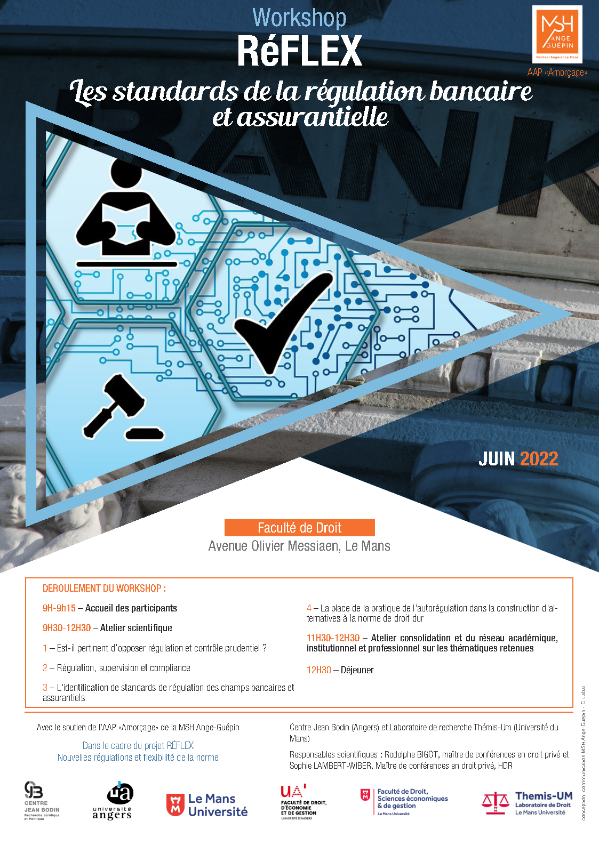

LES STANDARDS DE LA REGULATION BANCAIRE ET ASSURANTIELLE

30 juin 2022

LES STANDARDS DE LA REGULATION BANCAIRE ET ASSURANTIELLE

Le 30 juin 2022

|

Le jeudi 30 juin 2022 se tiendra le workshop Les standards de la régulation bancaire et assurantielle de 9h à 12h30. Sous la direction scientifique de Rodolphe BIGOT, maître de conférences en droit privé et Sophie LAMBERT-WIBER, maître de conférences en droit privé (Université d'Angers), l'objet de ce workshop est de s'intéresser aux standards de la régulation bancaire et assurantielle.

Le phénomène de la régulation financière en France est relativement récent. Il émerge à la fin des années 60 avec la création de la Commission des opérations de bourse (ou COB). Après un mouvement de dérégulation de la finance entamé dans les années 1980, stoppé net par la crise majeure de 2008, le secteur financier fait l'objet d'un encadrement qui se développe tant au niveau international, qu'au niveau de chaque Etat. En France, la régulation des secteurs bancaires et assurantiels est confiée aux autorités indépendantes créées dans le sillage de la COB (remplacée par l'AMF). Les larges pouvoirs qui leur sont accordés exerce une influence sur la conception même de la régulation. Les modes de régulation et/ou de contrôle prudentiel soulèvent de nombreuses questions, sur lesquels les participants au workshop pourront échanger : 1 - Est-il pertinent d'opposer régulation et contrôle prudentiel ? 2 – Régulation, supervision et compliance : Au sein des secteurs bancaire et assurantiel, quel est le champ respectif des notions proches de régulation, supervision et compliance ? 3 – L'identification de standards de régulation des champs bancaires et assurantiels Est-il envisageable de dégager des standards communs à la régulation des secteurs bancaires et assurantiels, qui s'imposeraient aux acteurs économiques de ces secteurs, tels que la transparence, la confiance, la prudence, la coopération (entre entreprises, entre entreprises et autorités indépendantes, et au niveau national, international et européen), la protection (du consommateur et/ou du marché) l'éthique, la durabilité... ? Quelles peuvent être leur effectivité ou leur portée normative ? Peuvent-ils constituer des caractéristiques communes à la régulation des secteurs bancaire et assurantiel ? 4 – La place de la pratique de l'autorégulation dans la construction d'alternatives à la norme de droit dur : L'autorégulation requise des entreprises, conçue comme la seule alternative possible à l'absence d'autorité financière mondiale reprend-elle ou consacre-t-elle ces principes de confiance, de prudence, de coopération, de protection, d'éthique, de durabilité ... ? Quelle est la force obligatoire de ces règles auto-imposées ?

Ce sont autant de questions qui seront débattues entre praticiens, professionnels et enseignants-chercheurs juristes.

|

--